大家好,我们又见面了。

在上期,我们介绍了如何获得新加坡永居身份。本期将介绍新加坡金融管理局(“金管局”)就家办所发布的一个新指引,据此,金管局大幅提高了《1947年所得税法》下“税收激励计划”的门槛——家办要想从新加坡政府那里获得税收优惠必须先得投入更多的真金白银,借用一句英文俗语spin money to make money。

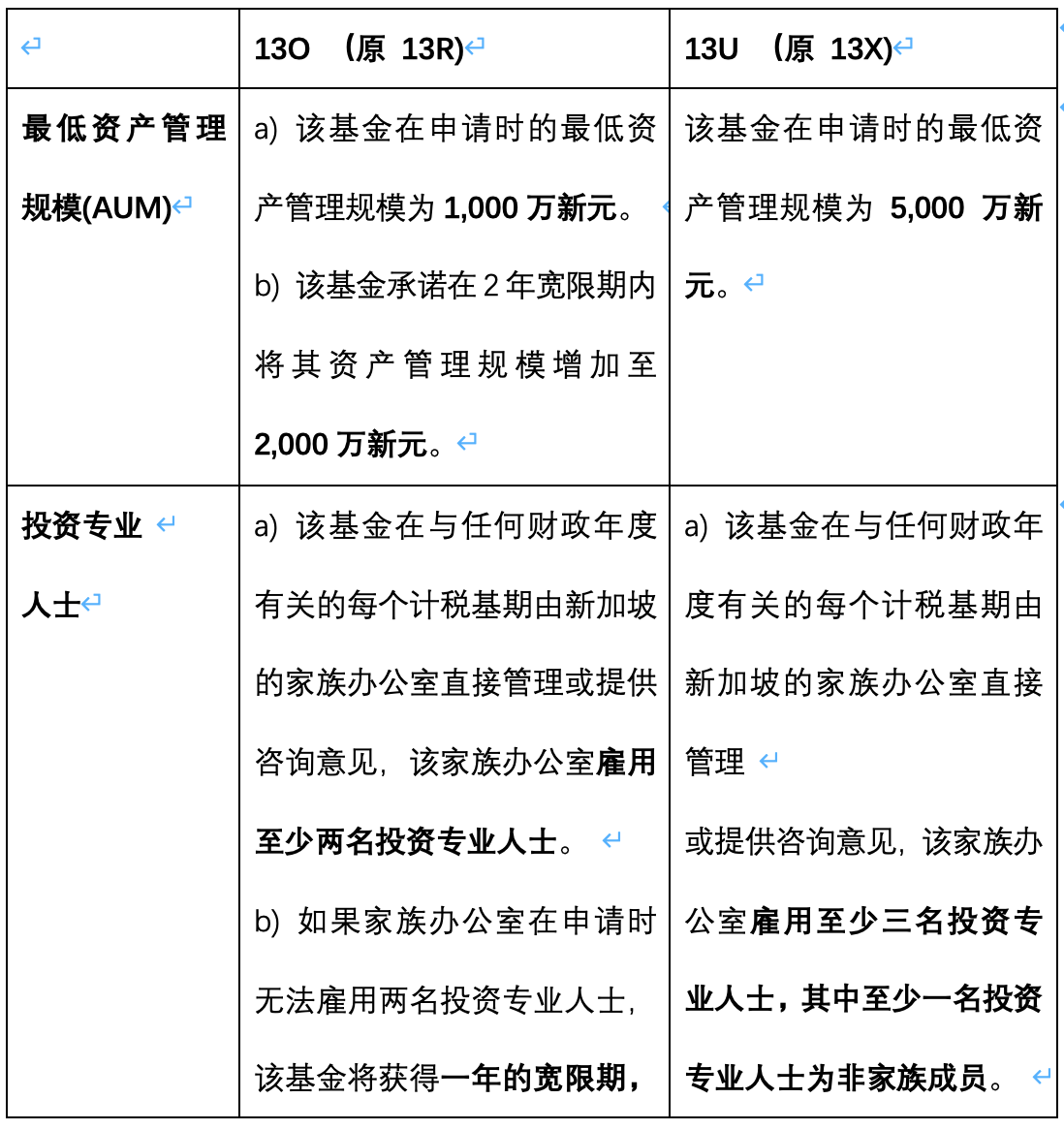

本次更新最引人注目的变化就是13O税收激励计划中最低资产管理规模的要求提高了。新条件要求申请时的最低资产管理规模为1,000万新元,是原先要求数额的两倍。另外,还附带承诺在两年宽限期内增加至2,000 万新元。这一变化意味着,如果您希望申请13O计划,就需要准备好在设立家办时投入更多资金。13U计划在申请时的最低资产管理规模要求保持不变,仍然是5,000万新元。

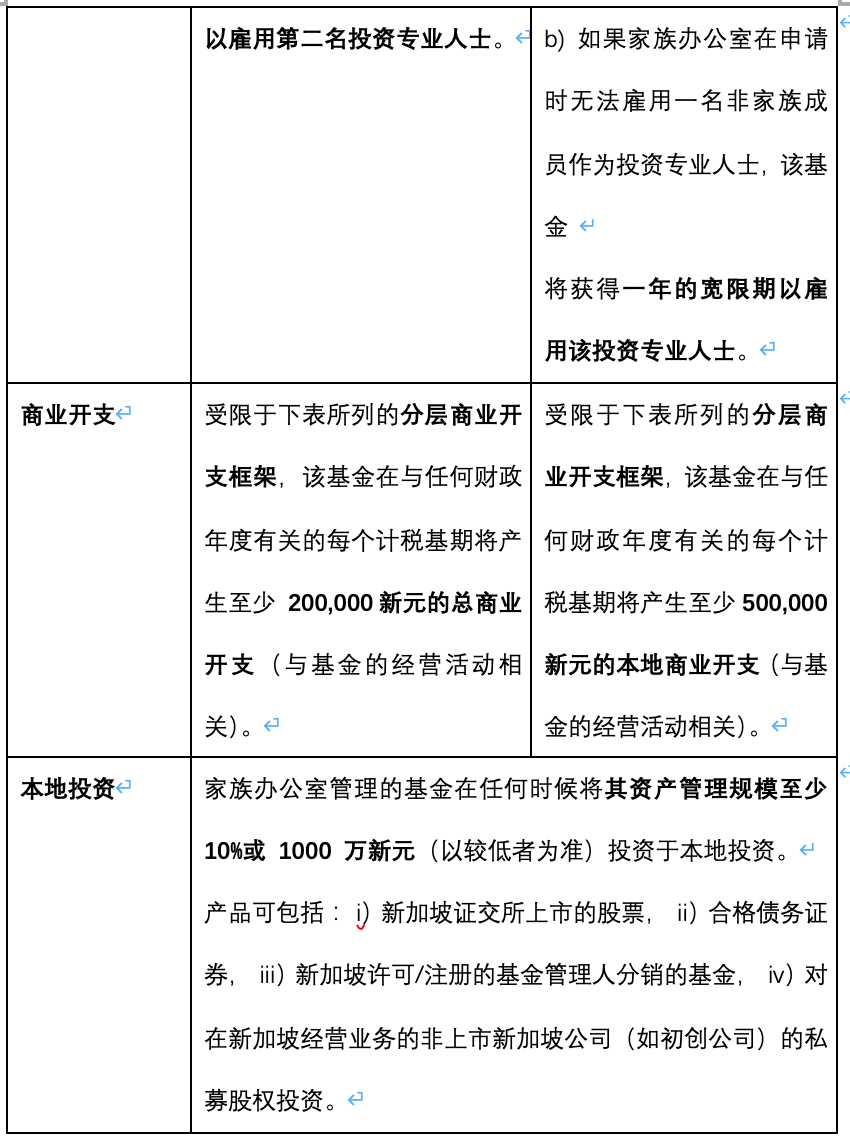

另一新增要求是基金每年必须由位于新加坡的家办直接管理或提供咨询意见且雇用投资专业人士。13O计划和13U计划分别要求家办至少雇佣两名和三名投资专业人士。13U计划额外要求三名专业人士中至少一人不是受益所有人的家族成员。这些成员并不是一定要一次雇佣到位,新指引提供了一年宽限期。

但需要在此提醒各位,投资专业人士必须是新加坡的税务居民,并且积极参与符合要求的投资活动。投资专业人士包括如下人员:

· 投资组合经理;

· 研究分析师;

· 交易员;

· 月收入超过 3,500 新元的投资者。

这一新要求并不会给申请增加太多负担,您完全可以为家属或专业投资人申请雇佣准证Employment Pass(或称EP)来解决。

第三个新条件对计划项下的基金在每个财政年度的商业支出金额提出了要求。针对13O计划项下的基金,每个财政年度的总商业支出金额不少于20万新元;针对13U计划项下的基金,则要求产生至少50万新元的本地商业开支。需要注意的是,这里的商业支出仅限于与基金的经营活动相关的开支,比如管理费、税务咨询费和经营成本,并不包括融资成本。此外,两项计划下的支出金额都采用分层商业开支框架,因此,家办需要监控基金规模,并在达到相应档位的时候依据要求提高商业开支门槛。

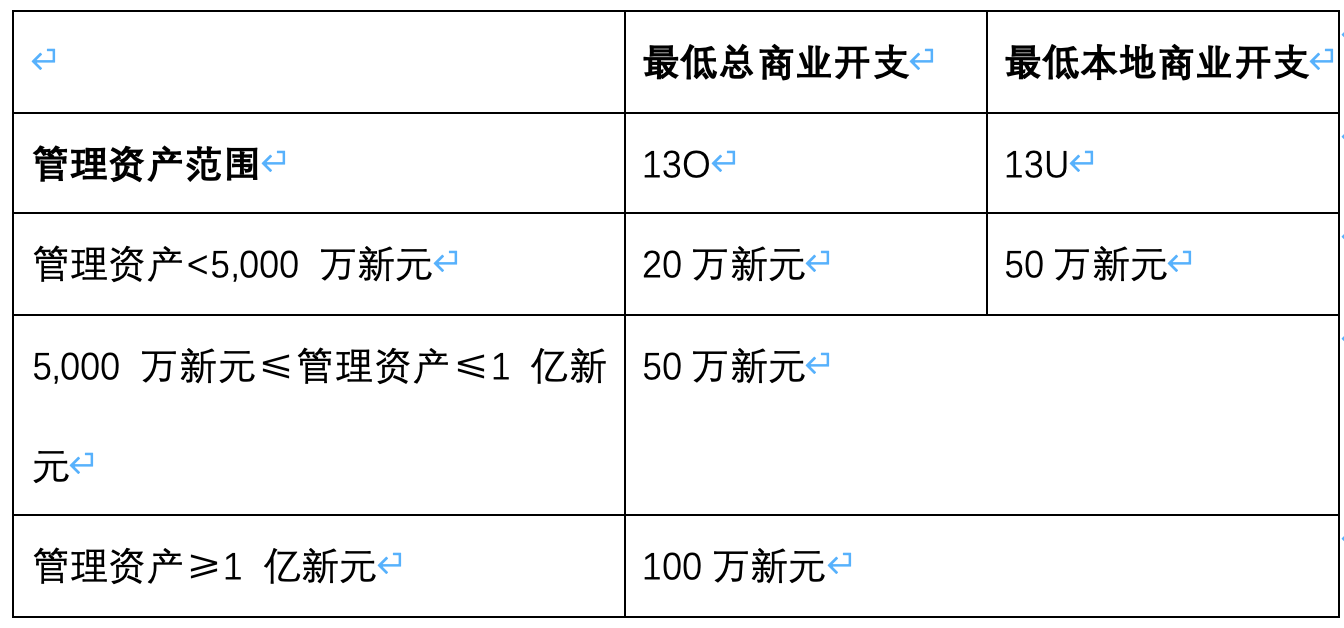

具体情况见下表:

分层商业开支框架

最后,家办管理的基金在任何时候都应将不少于其资产管理规模10%或1000万新元投资于本地投资(以较低者为准)。这一要求意味着负责管理基金的家办也需要随时监控基金规模以调整投资数额。以13O计划下的基金为例,在申请时,它需要在本地投资至少100万新元,而在两年宽限期结束后,则需要达到至少200万新元。本地投资的事项可在下面的表格中获取。此外,如果基金在申请时无法满足上述本地投资要求,则需要说明本地投资的资产规模,以及计划投资的本地投资类型。

以下是本次更新的13O 计划和 13U 计划条件摘要

需要了解的是本指引所适用的家办是由同一家族的成员全资拥有或控制的免税基金管理公司,且为该家族管理资产。这里的家族成员,指的是来自同一祖先的直系血亲后裔,包括他们的配偶、前配偶、养子女及继子女。其他类型申请人设立的投资基金,例如注册的基金管理人管理的基金,都不是该指引的适用对象。

另外,如果您的申请在2022年4月18日之前就已提交初步信息,并在最近六个月内与新加坡金管局有过联系,或已有更多进展(如正式的申请在4月18日前就已被金管局接收,又或者在4月18日前经由金管局正式批准并发出正式要约函),那么也不受新指引的影响。需要相关服务的,请联系我们henry.chen@

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号